LED产业在十多年的发展过程中,行业市场结构和竞争格局在不断变化,发展至今,在内外部环境的双重因素下,行业整体产值增速逐渐放缓,产业链各环节技术成熟,市场趋向集约,竞争逐渐稳定,行业逐步进入成熟期,在此背景下,创新将成为行业未来成长的关键。

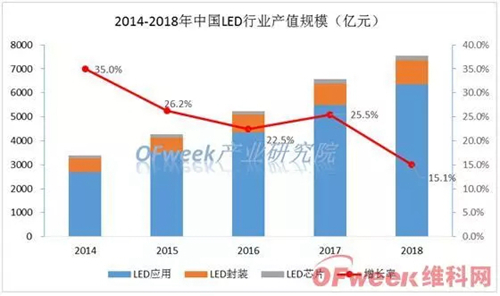

行业整体产值增速下滑明显

中国LED产业整体市场规模达到7555亿元(2018年),其中LED上游芯片、中游封装、下游应用产值规模分别为200亿元、1000亿元、6355亿元,分别同比增长4.3%、14.3%、15.6%。2014-2018年,LED产业整体市场规模从3385亿元增长至7555亿元,年均复合增长率高达22.2%。相比于前几年20%以上的增长幅度,2018年LED下游应用环节的增速明显放缓,增速放缓主要原因有:从国内环境来看,中国经济面临下行压力,居民消费能力降低,内需不足,同时LED下游应用领域房地产、汽车等市场需求疲软;从国际环境来看,中美贸易战政策的不确定性持续影响行业产品的出口;从行业本身来看,LED行业产能结构性过剩,行业进入下行周期,同时LED照明替换接近峰值。

数据来源:OFweek产业研究院

芯片、封装行业趋向集约

在芯片环节,中国LED芯片领域市场已达到较高的市场集中度,从产能分布来看,2018年国内前五名LED芯片厂商占据了超过70%的市场份额,预计未来一两年行业集中度将进一步提高,前五名市场份额将达80%。在封装环节,巨头木林森稳居前列,其身后的国星光电、东山精密、鸿利智汇、聚飞光电、兆驰股份、瑞丰光电等封装大厂亦虎视眈眈,大企业凭借在规模化生产、生产效率、良率管控、供应链管控等方面的竞争优势,未来将继续发展壮大,小企业市场空间被压缩,行业的集中度将持续提升。

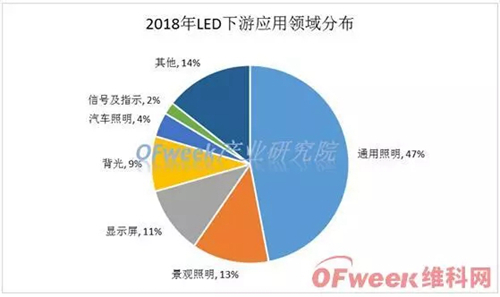

下游需求萎靡,通用照明仍为最大应用领域

2018年,中国LED最大应用领域仍为通用照明,占比达47%,其次为景观照明、显示屏、背光等领域。LED通用照明渗透率已近峰值,市场增长乏力;在政府对PPP模式的规范下,景观照明工程火热程度有所下降,同比增长14.3%;LED显示屏市场日趋饱和,竞争激烈,但在小间距显示旺盛需求的驱动下仍实现同比增长12.3%。

数据来源:OFweek产业研究院

新技术新应用带动产业高速增长

行业逐渐步入成熟期,LED行业内的企业单纯靠价格和规模将不足以继续维持其竞争优势,部分有实力的企业将通过推出新应用新产品来获取市场,未来LED行业将加速涌现出更多新应用和新技术,新技术的规模化和商业化应用将拉动LED行业步入高速增长,如Mini/Micro LED,行业内将2018年视为Mini LED元年,一致看好Mini LED应用成长潜力,目前产业链主要厂商基本完成对Mini LED布局,正式进入量产阶段,这将有望极大带动行业成长。